Коммерсант, 26 декабря 2016

Кампания по переводу пенсионных накоплений граждан за 2016 год обещает стать рекордной. К 1 декабря в Пенсионный фонд РФ подано более 7 млн заявлений граждан, что превысило показатель прошлого года в 1,4 раза. При этом потеря инвестдохода при досрочном переводе граждан, похоже, не волнует — в общем объеме число таких заявлений составляет более 98%.

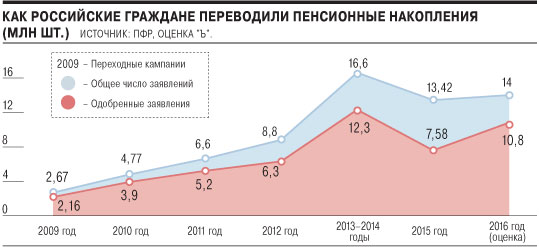

Судя по промежуточным результатам переводной кампании 2016 года, по числу переходов она перекроет рекорд 2015 года. По состоянию на 1 декабря граждане подали 7,03 млн заявлений о переводе накоплений, в то время как за аналогичный период прошлого года этот показатель составлял 5,1 млн заявлений (рост на 38%), сообщили в Пенсионном фонде РФ (ПФР). Самый серьезный вклад внесли «молчуны», покидающие ПФР и переводящие свои накопления в НПФ. Они подали 4 млн заявлений (рост на 60% против аналогичного периода 2015 года). Темпы переходов из НПФ в НПФ заметно ниже (26%) — клиенты подали чуть более 2,9 млн заявлений (при 2,3 млн годом ранее).

При этом до половины привлечения в НПФ традиционно приходится на последний месяц года. «В декабре активность исторически высокая, и этот год исключением не станет. В итоге число заключенных договоров может составить около 12 млн»,— оценивает гендиректор НПФ «Будущее» Николай Сидоров. Руководитель розничных продаж «Солид Менеджмента» Сергей Звенигородский дает прогноз в 13-14 млн заявлений. Фиксирует рост активности привлечения и увеличение соответствующих бюджетов крупных и средних игроков накануне заявленной реформы отрасли и запуска индивидуального пенсионного капитала (ИПК, подробно о нем см. «Ъ» от 14 декабря) и гендиректор консалтинговой компании «Пенсионный партнер» Сергей Околеснов. По его словам, «с высокой вероятностью ОПС станет точкой входа для формирования гражданами ИПК, что повышает ставки в борьбе за привлечение клиентов».

По оценке экспертов, в максимальном выигрыше по итогам года окажутся фонды с родственными розничными банками. Лидер отрасли НПФ Сбербанка, на долю которого традиционно приходится до половины от общего объема переходов, промежуточные итоги кампании пока не раскрывает. Впрочем, как сообщила гендиректор фонда Галина Морозова, работающий через розничную сеть Сбербанка фонд сохраняет высокие темпы привлечения в течение всего года. В НПФ «Будущее» на долю банковского канала привлечения приходится около 50% от общего объема договоров, в НПФ «ЛУКОЙЛ-Гарант» этот показатель составляет более 95%. НПФ «Сафмар» в уходящем году привлечением активно не занимался, сконцентрировавшись на присоединении трех НПФ. «Однако мы сохранили возможность заключения договоров ОПС через банковские каналы (Райффайзенбанк и Бинбанк.— «Ъ»), которые являются самыми эффективными с точки зрения прозрачности и качества»,— отмечает исполнительный директор фонда Евгений Якушев. В итоге с высокой вероятностью вырастет и число одобренных по итогам кампании заявлений. «Острота проблемы дублирующих заявлений (из-за них по итогам кампании 2015 года была забракована почти половина заявлений, см. «Ъ» от 23 марта.— «Ъ») в этом году снизится из-за более качественной работы продающих сетей, в первую очередь банковских»,— прогнозирует управляющий директор по корпоративным рейтингам «Эксперт РА» Павел Митрофанов.

При этом потеря инвестиционного дохода при досрочной (чаще одного раза в пять лет) смене страховщика, судя по предварительным итогам кампании, граждан не останавливает — доля досрочных переходов, по данным ПФР, составляет 98,2% от общего объема. Впрочем, как отмечают участники отрасли, в большинстве случаев о потерях клиенты узнают уже по факту перехода. По оценке гендиректора «ЛУКОЙЛ-Гаранта» Дениса Рудоманенко, с учетом темпа кампании и доли «досрочников» совокупные потери инвестдохода гражданами в результате могут составить около 15 млрд руб. «Избежать подобных масштабных потерь позволило бы информирование НПФ о переходе клиента в момент подачи заявления в ПФР. Гражданин при этом получает полную информацию о потерях от текущего страховщика, а фонды прогнозируют оттоки ликвидности и более эффективно инвестируют накопления»,— отмечает господин Рудоманенко. Отметим, что, несмотря на многочисленные обращения лоббистов отрасли, пока такой нормы в законодательстве нет. И с учетом ожидаемой реформы пенсионной отрасли шансы на его корректировку в настоящее время столь же малы, как рост интереса граждан к сохранению инвестдохода.

Comments are closed.