Ведомости, 12 октября 2016

Центробанк с 2017 г. получит возможность использовать мотивированное суждение для надзора за частными пенсионными фондами (НПФ), следует из поправок Минфина в закон об НПФ, опубликованных в понедельник на regulation.gov.

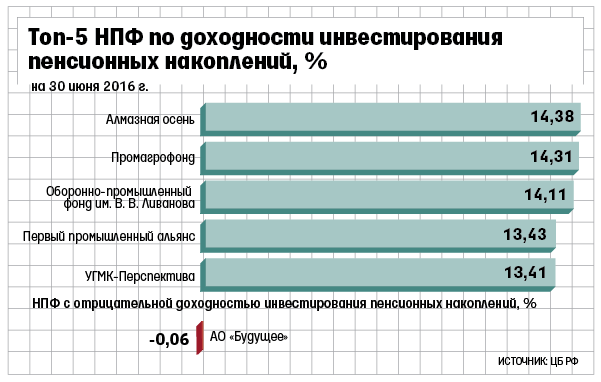

Минфин намерен заставить НПФ в следующем году отвечать за инвестиции пенсионных накоплений своих клиентов: фонды должны показывать «экономически обоснованный уровень доходности» инвестиций. При этом в случае убытков или упущенной выгоды фондам придется компенсировать их «за счет собственных средств».

«Если доходность по инструментам в портфеле фонда меньше доходности по аналогам, то фонд свою обязанность по инвестированию в интересах застрахованных лиц нарушает», – говорится в комментариях пресс-службы ЦБ. Возможные последствия такой меры для рынка там обсуждать не стали.

Решать, нарушает ли фонд данные положения и каково возмещение, будет комитет финансового надзора Центробанка «на основании мотивированного суждения, в том числе и об экономически обоснованном уровне доходности средств пенсионных накоплений или средств пенсионных резервов с учетом уровня риска активов», говорится в документе.

Комитет сможет направить НПФ предписание об устранении обнаруженных нарушений – обоснование и расчет убытка, подлежащего возмещению, следует из текста. Фонд имеет право обжаловать решение. Первоначально в течение 15 дней обжалование будет рассматриваться комиссией, созданной советом директоров ЦБ. Если она примет решение отказать НПФ, то тогда фонд вправе обратиться в арбитражный суд. Впрочем, банкам подобная возможность задачи не облегчила – оспорить предписание ЦБ им в основном не удается.

«Центробанк и до этого использовал мотивированное суждение при работе с НПФ. Просто раньше регулятор не выводил эту практику в юридическую плоскость», – говорит гендиректор компании «Пенсионный партнер» Сергей Околеснов. ЦБ использовал ее при допуске в систему гарантирования прав застрахованных лиц и при отзыве лицензий, отмечает он. Теперь же регулятор будет использовать мотивированное суждение, при этом юридически закрепленное, и во время работы НПФ. «Сейчас Центробанк пытается возвести вокруг этой практики какую-то юридическую конструкцию, раньше же это было неформально», – указывает Околеснов.

Использование в юридической плоскости мотивированного суждения связано в том числе с переходом НПФ на отчетность по МСФО, уверен первый вице-президент НАПФ Сергей Эрлик. «Фонды сейчас разрабатывают разные стандарты по раскрытию информации. И эти стандарты предполагают мотивированные суждения. Например, при проведении аудита «большая четверка» постоянно использует мотивированные суждения», – говорит он.

«Какой-то люфт волюнтаризма при использовании ЦБ такой практики, конечно, будет», – утверждает Эрлик. Однако он надеется, что решения будут приниматься в пользу фондов: «Центробанк сейчас не в состоянии осуществлять постоянные проверки всех игроков, поэтому у регулятора есть право на мотивированное суждение».

Аппетит к риску у НПФ пропадет, все фонды и управляющие компании будут вынуждены перейти на консервативные стратегии инвестирования, что, в свою очередь, приведет к снижению доходности, оценивает последствия Околеснов. Другой риск, по его мнению, – возможное повышение требования ЦБ к капиталу фондов, поскольку покрывать убытки от неудачных инвестиций необходимо будет из капитала.

«Важно уточнить философию инвестирования пенсионных денег: или это длинные деньги для инфраструктурных инвестиций с вероятностью временной просадки, или облигационно-банковский портфель с приличным уровнем дохода», – задается вопросом член совета директоров НПФ «Согласие» Андрей Неверов. «Длительные проекты, например инфраструктурные, не могут быть доходны с первых лет. Конечно же, будет применяться какой-то бенчмарк, но трудно поверить, что регулятор готов применить бенчмарк с нулевым или отрицательным значением», – указывает Околеснов.

Comments are closed.